Se você está lendo isso, é porque precisa saber mais sobre sociedades anônimas.

Mais do que uma chamada aparentemente sensacionalista, a frase com a qual iniciamos este artigo tem grandes chances de ser uma verdade para você, caro leitor.

Fazemos essa afirmação, pois, não importa se você é empresário, estudante de direito, advogado, administrador, investidor ou um mero curioso sobre o tema: conhecer os tipos de empresa existentes no Brasil te levará a um melhor exercício da sua profissão, seja ela qual for.

Pensando nisso, hoje iremos desmistificar um dos tipos de empresas mais conhecidas, porém menos compreendidas pela população em geral: as sociedades anônimas!

Portanto, se você deseja finalmente compreender como funcionam as sociedades anônimas, como opera o mercado de capitais, o que são ações e demais valores mobiliários, o que significam as oscilações da Bolsa de Valores ou até mesmo o que é a Bolsa de Valores, confira este artigo.

Ah, e não deixe de ler tudo, pois, ao final do texto, iremos te presentear com um bônus incrível que facilitará ainda mais o domínio desse tema.

O que são sociedades anônimas?

Sociedades anônimas são tipos de empresas nas quais o capital social é dividido em ações e a responsabilidade dos sócios por eventual dívida da pessoa jurídica fica limitada ao valor que investiram na aquisição desses títulos.

Essa modalidade societária é bastante utilizada em se tratando de grandes empreendimentos, e está regulamentada na Lei nº 6.404/1976, mais conhecida como Lei das Sociedades Anônimas.

Para compreender melhor o tema, vale relembrar o conceito de capital social, que representa, a grosso modo, o valor inicialmente investido na empresa pelos sócios ou acionistas, que transferem uma parte de seus bens para o empreendimento recém-criado.

Nas sociedades anônimas, esse capital social será dividido em várias ações — diferentemente do que ocorre nas sociedades limitadas, nas quais o valor do capital social é dividido em cotas —, que passam a ser, portanto, como “pedaços” da empresa.

Assim, ao adquirir ações, o acionista se torna “dono” de uma “parte” da empresa, e passa a ter direitos econômicos sobre a companhia, proporcionais à sua participação no capital social.

Pense conosco: quanto maior um empreendimento, maior a quantidade de recursos que serão necessários para levá-lo adiante. Seguindo essa linha de raciocínio, tem-se que a grande vantagem da sociedade anônima é exatamente o fato de agilizar o processo captação desses valores, que ocorre fundamentalmente por meio da venda de ações.

Desse modo, enquanto no caso das sociedades limitadas os investimentos realizados pelos próprios sócios podem ser suficientes para a realização dos objetivos empresariais, em se tratando de sociedades anônimas, os valores envolvidos nas operações são tão vultosos que exigem um processo de captação de investimentos mais eficiente, o que é possibilitado pelo oferecimento de diversos títulos da empresa no mercado de capitais — se você não sabe o que é o mercado de capitais e como ele funciona, não se preocupe, pois iremos explicar tudo isso mais à frente.

Classificação das sociedades anônimas

Apesar do que afirmamos no item anterior, é preciso fazer a ressalva de que nem toda sociedade anônima permite a negociação de títulos no mercado de capitais. Isto pois a sociedade anônima pode assumir duas modalidades, quais sejam:

- Companhia de capital aberto: é a S/A que possui autorização da Comissão de Valores Mobiliários (CVM) para realizar operações (venda de ações, por exemplo) no mercado de capitais. Esse tipo de companhia é exatamente aquele em relação à qual qualquer pessoa interessada, em regra, pode adquirir ações (desde que estejam à venda, é claro).

- Companhia de capital fechado: é um tipo de S/A na qual seus valores mobiliários não estão admitidos à negociação no mercado de capitais. Nesse tipo de empresa, o processo de aquisição de valores mobiliários é mais dificultoso, pois envolve a negociação direta com os demais acionistas — ou seja, ao menos neste aspecto, trata-se de um modelo de negociação mais semelhante ao das sociedades limitadas.

Ou seja, se você quiser adquirir ações de uma determinada empresa, de forma rápida e simplificada, inclusive, diretamente da sua casa, por meio da internet, esta empresa precisará ser de capital aberto.

O que é o mercado de capitais?

Uma das principais razões pelas quais muitos não compreendem o funcionamento das sociedades anônimas consiste no fato de não conhecerem alguns conceitos correlatos, que não estão tão presentes no dia a dia daqueles que não trabalham diretamente com o Direito Empresarial.

Por isso, como o objetivo desse texto é descomplicar o assunto, iremos falar sobre os principais conceitos e instituições que estão relacionados ao funcionamento de uma sociedade anônima, a começar pelo de mercado de capitais.

O mercado de capitais nada mais é do que o espaço onde são realizadas as operações financeiras envolvendo os valores mobiliários emitidos pelas companhias de capital aberto.

Os valores mobiliários, por sua vez, são instrumentos de captação de recursos financeiros para as companhias, e podem assumir a forma de ações, debêntures, partes beneficiárias, bônus de subscrição, entre outros.

Em outras palavras, conforme compreendemos que, diferentemente das sociedades limitadas, o capital social das S/A ‘s é dividido em ações, temos que, em se tratando de uma companhia de capital aberto, essas ações (assim como outros valores mobiliários) podem ser livremente negociadas, o que será feito no mercado de capitais.

E, além disso: enquanto nas sociedades limitadas dá-se grande importância à pessoa do sócio, nas sociedades anônimas de capital aberto isto pouco importa, de modo que, em tese, qualquer pessoa pode virar acionista, bem como os acionistas podem negociar livremente seus títulos.

Para entender melhor o quão vantajosa pode ser a oferta de ações no mercado de capitais, pense no seguinte caso hipotético:

A Carlos Henrique Cruz S.A é uma sociedade anônima de capital aberto que cresce mais e mais a cada ano.

Diante disso, os acionistas da CHC S.A desejam expandir o negócio e abrir uma nova fábrica em outro país.

De acordo com as previsões dos administradores da empresa, a abertura da nova fábrica resultará, em médio prazo, em enormes lucros para seus acionistas. Todavia, é necessário realizar um investimento inicial de dezenas de milhões de reais.

Diante dessa necessidade de obtenção de recursos financeiros, a Carlos Henrique Cruz S.A pode proceder de duas formas:

- A) Realizar um empréstimo bancário, comprometendo-se a pagar o valor em um curto espaço de tempo e mediante altas taxas de juros. Neste caso, o banco que emprestou os valores se tornaria credor da sociedade e, em caso de inadimplência, não hesitaria em acionar o Poder Judiciário para reaver a quantia; ou

- B) Arrecadar o valor pretendido a partir da venda de ações no mercado de capitais, situação na qual os investidores se tornariam acionistas interessados no crescimento do negócio, pois somente nesse caso obteriam retorno financeiro.

Perceba, caro leitor, que a segunda opção é muito mais vantajosa para a empresa, uma vez que, ao negociar suas ações, não se torna devedora dos acionistas, não se obrigando a devolver quaisquer quantias, mas a partilhar os lucros em caso de sucesso do empreendimento.

Assim, realizar a operação de crédito junto a uma instituição bancária é uma opção mais cara e burocrática, que vale a pena somente em situações mais específicas, e não sempre que a sociedade necessitar de capital.

Funcionamento do mercado de capitais

“Entendi, CHC! Então o mercado de capitais é a Bovespa!”

Não! A Bolsa de Valores, na verdade, é só uma parte do mercado de capitais, que é bem mais amplo e abrange, também, o mercado de balcão.

→ A bolsa de valores

Entenda: A bolsa de valores é uma pessoa jurídica formada pela associação de várias sociedades corretoras, que nada mais são do que empresas que intermediam a compra e venda de títulos mobiliários (majoritariamente, de ações).

No Brasil, a bolsa de valores mais importante é a Bovespa (BM&F Bovespa S/A), responsável pela maioria esmagadora das operações de crédito realizadas no mercado de capitais.

Isto é: se você decidir agora mesmo investir em ações, deverá buscar uma corretora que intermediará o processo (fornecendo, inclusive, a plataforma pela qual você realizará essas operações). Esta corretora faz parte da Bovespa, que, por sua vez, integra o mercado de capitais.

Nesse sentido, é importante ressaltar que todas as operações realizadas na bolsa de valores devem obedecer às regras da Comissão de Valores Mobiliários (CVM), uma autarquia federal vinculada ao Ministério da Economia, que possui a função de controlar e fiscalizar as operações do mercado de capitais no Brasil. É como se a CVM fosse a FIFA e o mercado de capitais fosse o futebol!

→ O mercado de balcão

Todavia, como afirmamos anteriormente, o mercado de capitais não se resume à bolsa de valores, pois é possível realizar operações fora dela.

Ao “local” onde são realizadas operações financeiras que não estão intermediadas pela bolsa de valores, dá-se o nome de mercado de balcão. O mercado de balcão, portanto, abrange toda e qualquer operação financeira realizada fora da bolsa, e nele atuam as empresas corretoras e as instituições financeiras, que realizam a negociação de títulos de forma direta, sem intermediação.

Para entender melhor, basta pensar no mercado de capitais como uma cidade, e na bolsa de valores como um shopping center que nela funciona. Seguindo essa linha de raciocínio, cada estabelecimento deste shopping seria uma S/A de capital aberto, os produtos vendidos seriam as ações, e os vendedores das lojas seriam as empresas corretoras.

Ora, ao optar por abrir uma loja em um shopping, seus titulares comprometem-se a respeitar as regras do local. Do mesmo modo, ao optar por funcionar no mercado de capitais, as corretoras devem observar todas as normas da CVM, sob pena de as operações serem consideradas inválidas perante o Direito.

“E onde fica o mercado de balcão nesse shopping?”

Em lugar nenhum! Na verdade, neste exemplo, o mercado de balcão é exatamente tudo o que está fora dele. Ou seja, todas as operações (emissão, compra, venda, etc) que são feitas sem a intermediação da bolsa de valores. É como se o mercado de balcão fosse formado pelos vendedores autônomos e pelos fornecedores, que ofertam os produtos que poderão ser posteriormente vendidos no shopping.

“Então o mercado de balcão é terra sem lei?”

Claro que não! Assim como o Direito regulamenta toda operação de compra e venda, as operações do mercado de balcão também devem obedecer às normas da CVM.

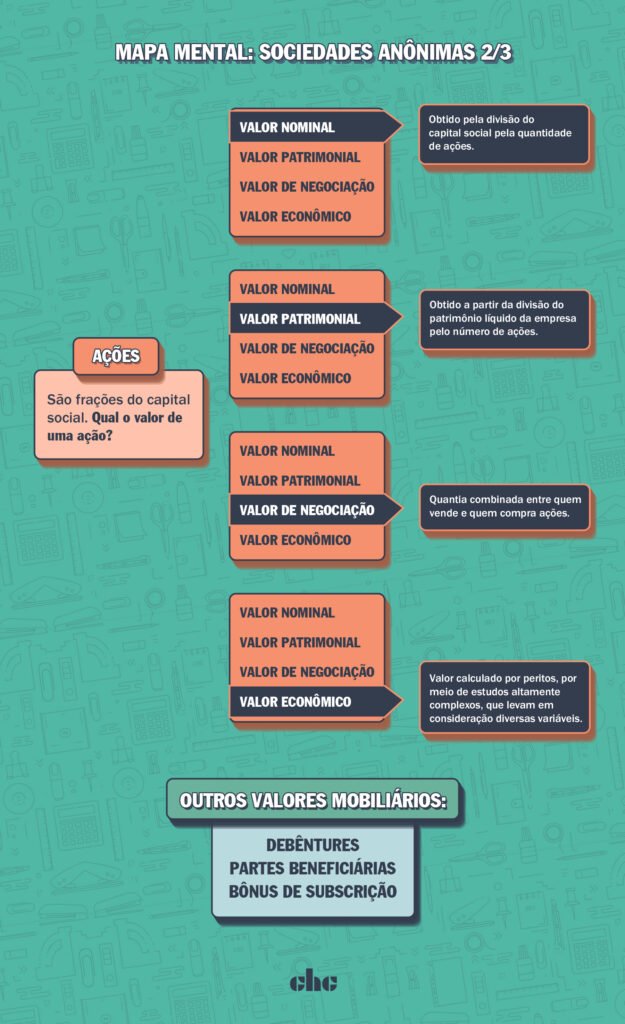

O que é uma ação e como saber quanto ela vale?

Já aprendemos que capital social é o valor que os sócios ou acionistas investiram inicialmente na empresa, e que esse valor é dividido em ações.

“Ah, CHC. Então essa pergunta é fácil. Ação é uma fração do capital social e o valor dela é exatamente o valor do capital social dividido pela quantidade de ações e é esse valor a partir do qual elas serão negociadas no mercado de capitais”

É aí que você se engana, caro leitor. A coisa é um pouquinho mais complicada que isso.

De fato, ações são frações do capital social, e representam o principal valor mobiliário emitido por uma companhia.

Porém, encontrar o valor delas é um pouco mais complexo, tendo em vista que existem várias formas de fazer isso – assim como existem vários critérios que tentam definir quanto uma empresa vale.

Desse modo existem várias formas e métodos de atribuir valor a uma ação, sendo essencial que você compreenda, ao menos, quatro deles:

- Valor nominal: o valor nominal de uma ação é aquele que podemos obter de forma mais intuitiva, dividindo o capital social pela quantidade de ações. Então, se uma S/A possui capital social de um milhão de reais, e possui um milhão de ações, temos que cada ação valerá um real. Fácil demais, né?

- Valor patrimonial: como já afirmamos, o capital social é o valor inicialmente investido na empresa. A partir dessa compreensão, sabemos que o patrimônio de uma empresa não necessariamente corresponde ao seu capital social, tendo em vista que, a partir do momento em que entra em funcionamento, começa a contrair dívidas e também a gerar lucro.

Nesse contexto, o conceito de valor patrimonial tenta se aproximar exatamente da situação financeira atual da empresa, e pode ser obtido a partir da divisão do patrimônio líquido da empresa pelo número de ações.

O patrimônio líquido pode ser calculado a partir da subtração do ativo (lucros da empresa) pelo seu passivo (dívidas do empreendimento).

Portanto, se uma companhia que possui capital social de um milhão de reais, após começar a funcionar, obtém 2 milhões de reais de lucro, e duzentos mil reais em dívidas, tem-se que seu patrimônio líquido é de oitocentos mil reais.

Assim, se tiver um milhão de ações, o valor patrimonial delas será de oitenta centavos (R$ 800.000,00 /1.000.000).

- Valor de negociação: ao entender o conceito de valor patrimonial, talvez você tenha achado que esse é o valor pela qual as ações são vendidas no mercado. Mas, na verdade, esse montante fica a critério de quem as negocia.

Portanto, podemos conceituar valor de negociação como a quantia combinada entre quem vende e quem compra ações. Esse é o valor que aparece para você na plataforma da corretora, quando você tenta realizar a compra desses títulos.

E, caso seja investidor, você certamente já percebeu que esse montante irá variar de acordo com certas nuances: o valor patrimonial (que poderá servir como referência), as oscilações do mercado, a situação econômica do país, a expectativa geral do público em relação a determinada empresa, etc.

É por isso, inclusive, que se percebem tantas oscilações na bolsa de valores após a divulgação de alguma notícia “polêmica”, da mudança de governos, da promulgação de uma lei, ou de quaisquer outros fatores que possuam repercussão econômica. Tudo isso influencia a expectativa que os investidores depositam no ambiente econômico do país e, consequentemente, influencia o valor de negociação das ações.

- Valor econômico: finalmente, tem-se que o valor econômico é aquele que mais se aproxima do valor “real” de uma ação. Isto pois é calculado por peritos, profissionais técnicos que atuam na área, o que é feito por meio de estudos altamente complexos, que levam em consideração diversas variáveis.

Ademais, é importante mencionar que não existe um único e absoluto valor econômico de uma ação, uma vez que há vários métodos para realizar esse cálculo e que, muitas vezes, os peritos não irão concordar entre si – assim como, no Direito, nem sempre os juristas irão chegar a uma mesma conclusão a respeito de um caso concreto.

Dito isto, destacamos que as ações, possuem, também, diferentes espécies, de modo que podem ser ordinárias, preferenciais ou de fruição.

As ações ordinárias são aquelas que conferem direitos normais aos seus titulares, sem qualquer vantagem específica. Assim, o acionista ordinarialista é aquele que não possui nenhum direito ou vantagem em relação aos demais sócios, todavia, esse tipo de acionista geralmente têm direito de voto nas assembleias, o que, por si só, já é uma enorme vantagem.

As ações preferenciais, por sua vez, conferem vantagens ao titular, que é chamado de acionista preferencialista. Essas vantagens podem consistir em prioridade na distribuição de dividendos, no reembolso do capital, entre outras questões, todavia, retiram algum outro direito, como, por exemplo, o direito de voto.

Finalmente, as ações podem ser de fruição. Esse tipo de ação é emitido em substituição a ações ordinárias ou preferenciais que foram completamente amortizadas, de modo que seus titulares possuem meros direitos de gozo ou de fruição.

Financiamento das atividades empresariais

Conforme dito anteriormente, os valores mobiliários são formas de captação de recursos para as sociedades anônimas. Esse processo de captação pode ser realizado de duas formas: a) pela capitalização, por meio da emissão de novas ações; ou b) pela securitização, que consiste na emissão de outros valores mobiliários, como as debêntures, as partes beneficiárias e os bônus de subscrição.

Juntando capitalização e securitização, tem-se, portanto, a principal forma de financiamento das S.A.’s.

Como já explicamos o processo de capitalização, passemos agora a entender como funciona a securitização:

- Emissão de debêntures: os debêntures são valores mobiliários que conferem ao seu titular um direito de crédito. É como se fosse um empréstimo que a empresa realiza junto a alguém, tendo em vista que a companhia se compromete a pagar o valor de volta. Em troca, podem ser estipulados juros, participação nos lucros da companhia e prêmio de reembolso.

- Emissão de partes beneficiárias: diferentemente das debêntures, as partes beneficiárias oferecem àquele que as adquire somente um direito de crédito eventual contra a companhia, e só podem ser emitidas pelas companhias de capital fechado.

Ou seja, ao emitir partes beneficiárias, a S.A. se compromete a conferir ao comprador participação nos lucros anuais, de modo que o investidor só terá direito a valores caso o resultado da companhia seja positivo, pois, caso contrário, não haverá lucro a ser partilhado.

- Emissão de bônus de subscrição: o bônus de subscrição consiste no direito de preferência na subscrição de novas ações. Ou seja, ao comprar esse tipo de título, o investidor não adquire ações, mas está pagando somente para ter a oportunidade futura de possuir ações da companhia.

Isso pode ser vantajoso no caso de companhias que estão tendo desempenho muito bom no mercado, uma vez que esse tipo de empresa atrai o interesse de muitos investidores.

É importante destacar que existem outros valores mobiliários, todavia, são menos utilizados.

Ademais, destacamos que alguns valores mobiliários podem ser convertidos em ações, como é o caso das debêntures e das partes beneficiárias.

Com esses conhecimentos, temos certeza que você já está craque no assunto. Vejamos, agora, como funciona a abertura de uma sociedade anônima!

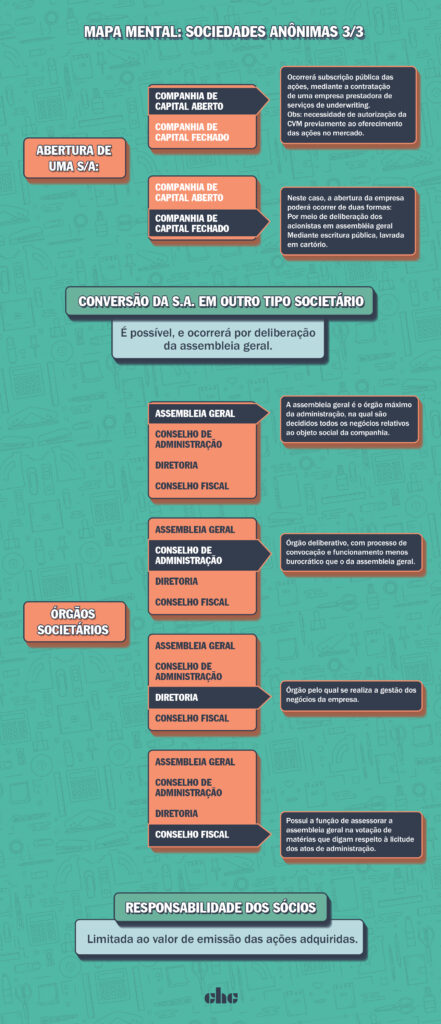

Como nasce uma sociedade anônima?

Diferentemente das sociedades limitadas, que surgem a partir da elaboração de um contrato social, as sociedades anônimas nascem com a instituição de um estatuto social, que regulamenta as relações entre os acionistas.

Considerando que as sociedades anônimas normalmente são empresas que possuem um patrimônio elevadíssimo, o que gera grandes repercussões sociais, a lei prevê uma série de requisitos formais para a abertura desse tipo de companhia, que é bem mais complexa do que a abertura de outras modalidades de empresa.

Ademais, nos contratos sociais há uma maior liberdade dos sócios para disporem acerca da dinâmica societária, ao passo que, no estatuto social a autonomia gerencial dos acionistas é mais limitada.

Isso ocorre porque a lei estipula regras que toda S.A deve obedecer, bem como impõe uma estrutura organizacional que deverá contar com assembleia geral, conselho de administração, diretoria e conselho fiscal, principais órgãos da companhia.

Assim, para constituir uma S.A, a lei estabelece requisitos preliminares e formalidades complementares, em procedimentos que serão diferenciados a depender do fato de ser o capital da empresa aberto ou não.

Poupando as formalidades técnicas, tem-se que o processo de abertura das S.A’s pode ser resumido da seguinte forma:

- Abertura de companhia de capital aberto: Em se tratando de companhia de capital aberto, o processo de abertura da S/A irá envolver a subscrição pública de ações, ou seja, o oferecimento, no mercado de capitais, das ações da empresa que está para ser criada.

Assim, tem-se que será elaborado um projeto de Estatuto Social, que irá prever o capital social da companhia. Inclusive, parte desse capital social deverá ser depositado em dinheiro junto a uma instituição bancária autorizada pela CVM.

Feito isso, será realizado um registro prévio na CVM, para que, somente então, as ações possam ser colocadas à disposição dos investidores interessados.

É importante ressaltar que todo esse procedimento requer uma série de formalidades, documentos, e estudos de viabilidade. Essa papelada normalmente é organizada por empresas contratadas especificamente para realizar esse tipo de serviço (serviço de underwriting), que envolve desde a intermediação da negociação das ações junto aos investidores até o requerimento de registro da CVM.

Feita essa captação dos acionistas, bem como o registro na autarquia federal, será realizada uma assembleia inicial de fundação da companhia, que estará, finalmente, pronta para entrar em atividade.

- Abertura de companhia de capital fechado: neste caso, o procedimento de abertura da S.A é mais simples, tendo em vista que não envolve a necessidade de autorização prévia da CVM e nem a captação de recursos no mercado de capitais.

Assim, tem-se que uma sociedade anônima de capital fechado pode ser instituída de duas formas diferentes, a serem livremente escolhidas pelos acionistas:

- b) Por meio de deliberação dos acionistas em assembleia geral

- b) Mediante escritura pública, lavrada em cartório

É possível que uma empresa de outro tipo se converta em S.A.?

Sim! É possível realizar a operação de transformação, que consiste exatamente no fato de uma sociedade passar de um tipo para outro.

Para isso, será necessário o consentimento unânime dos sócios, salvo se a possibilidade de transformação estiver prevista no contrato social, situação na qual a conversão não necessitará de decisão unânime, e os sócios dissidentes terão o direito de se retirarem da sociedade.

Esse tipo de deliberação será realizado em uma assembleia geral, da qual deverão participar todos os sócios. Feita a opção pela transformação, a empresa terá, então, de se adequar a todas as exigências postas pela lei às sociedades anônimas.

Ainda, destacamos que é possível realizar, também, o caminho contrário, ou seja, transformar uma sociedade anônima em outro tipo de sociedade, o que também será realizado a partir de decisão dos acionistas em assembleia.

Órgãos societários

Por explorarem em grandes empreendimentos, as sociedades anônimas costumam possuir uma estrutura administrativa bastante complexa, que chega a ser comparada até mesmo com a estrutura do Estado.

Desse modo, é muito comum que as sociedades anônimas possuam diversas chefias, superintendências, departamentos, entre outros tipos de órgãos, que devem ser regulados no estatuto da empresa.

Mas, para além desses órgãos, que a companhia pode ou não optar por constituir, é preciso destacar que toda sociedade anônima precisa ter quatro órgãos de cúpula: a assembleia geral, o conselho de administração, a diretoria e o conselho fiscal.

Vejamos qual a função de cada um deles:

- Assembleia geral: a assembleia geral é o órgão máximo da administração, na qual são decididos todos os negócios relativos ao objeto social da companhia, bem como são tomadas as decisões relacionadas ao desenvolvimento da empresa. É por meio da assembleia geral, por exemplo, que se pode reformular o estatuto social, eleger administradores, deliberar sobre a emissão de valores mobiliários, sobre a transformação, fusão, incorporação ou cisão da companhia, entre diversas outras matérias.

- Conselho de administração: assim como a assembleia geral, o conselho de administração é um órgão deliberativo. Todavia, sua convocação e funcionamento é menos burocrática. Dessa maneira, na prática, o conselho de administração acaba por tratar de matérias relativas à gestão do negócio, que não sejam de competência privativa da assembleia geral.

- Diretoria: é o órgão pelo qual se realiza a gestão dos negócios da empresa. Os diretores, que não precisam ser sócios, são os verdadeiros administradores da empresa, e são responsáveis pela representação legal da companhia.

- Conselho fiscal: é um órgão que possui a função de assessorar a assembleia geral na votação de matérias que digam respeito à licitude dos atos de administração. Funciona, portanto, como meio de fiscalização da gestão empresarial, podendo requisitar informações, examinar documentos e opinar sobre a regularidade dos atos da administração.

Responsabilidade dos sócios

“Tá bom, CHC. Já entendi tudo sobre ações, exceto uma coisa: se eu decidir investir numa companhia, quais riscos estou assumindo? Posso perder todo o meu patrimônio caso essa empresa vá à falência?

Não se preocupe, caro leitor. Em regra, o maior risco que você corre ao investir em ações é perder o valor investido, uma vez que, pela regra da responsabilidade empresarial limitada, as dívidas da sociedade não podem ser adimplidas por seus sócios ou acionistas, ficando a responsabilidade limitada ao valor de emissão das ações adquiridas.

Ou melhor: os acionistas de uma companhia podem ser responsabilizados pelas dívidas dela somente até o limite de sua participação no capital social, pois, assim como o patrimônio da empresa não pertence aos sócios, mas sim à pessoa jurídica, as dívidas, em regra, somente a ela pertencem.

É claro que há exceções a essa regra, sobre as quais já falamos aqui no blog da CHC (responsabilização em virtude de desconsideração da personalidade jurídica; responsabilização nas obrigações trabalhistas; responsabilização decorrente de obrigações consumeristas; responsabilização oriunda de prejuízos ao meio ambiente e responsabilização nas obrigações tributárias). Todavia, a regra geral é a de que as dívidas da empresa não somente dela.

Ademais, ainda que haja responsabilização do patrimônio particular do sócio por eventual dívida da sociedade, esta estaria limitada aos sócios que possuem poder decisório em relação à empresa, e não a acionistas investidores, detentores de pequenas parcelas do capital social.

Bônus

Ficou em dúvida sobre alguns dos temas que abordamos neste texto?

Se este for o caso, dá uma olhada no mapa mental das Sociedades Anônimas, que resume tudo o que abordamos neste texto:

Além disso, se você gostou do artigo e deseja ter acesso a mais conteúdo jurídico descomplicado, inscreva-se no nosso 🎬 Canal do Youtube e visite o nosso perfil 📸 @chcadvocacia no Instagram, garantimos que você vai compreender o Direito com informação de qualidade e uma pitada de bom humor.

🎧 Ouça ainda os episódios do Podcast JusTáPop, a sua conexão com o #DireitoDescomplicado.

Quer mais? Convidamos você a fazer parte da nossa Comunidade no 📲 Telegram, lá você receberá na palma da mão nossos materiais, dicas práticas e ainda terá acesso a conteúdos exclusivos.

Pular para o conteúdo

Pular para o conteúdo

Olá!

Existe algum tipo de limitação de uma S.A fechada ter como acionista outra pessoa jurídica, mesmo que constituída sobre outro tipo empresarial? Ou ainda, se uma S.A de capital fechado pode ser sócia de uma Ltda?

Olá, Alisson! Tudo bem?

Uma S.A. de capital fechado pode perfeitamente ter como acionista uma sociedade limitada (Ltda.), uma outra S.A., uma empresa individual, ou qualquer outro tipo de pessoa jurídica.

Excelente conteúdo! Obrigada!

Olá, Livia! Que bom que gostou do nosso conteúdo! Sabia que temos conteúdos exclusivos em diversas plataformas?

Instagram: https://www.instagram.com/chcadvocacia/

Podcast: https://open.spotify.com/show/1HaW40Nle4UkqP03THpcbD?si=EcCQquBRRx6zTEXnDmmUXQ&nd=1

Telegram: https://t.me/chcadvocacia

YouTube: https://www.youtube.com/user/CHCAdvocacia

Estamos descomplicando em todas elas. Se gostar, compartilhe com mais pessoas. Obrigado!

Excelente conteúdo, parabéns!

Olá, Erivelto! Agradecemos o seu comentário! Contamos com você para divulgar a nossa missão de descomplicar o Direito! Então, se possível, compartilhe o nosso conteúdo!

Muito bom, foi muito esclarecedor.

Olá, Claudio! Obrigado pelo comentário! Para mais conteúdos que descomplicam o direito, confira nossas redes sociais e nosso canal no YouTube!

https://www.youtube.com/c/CHCAdvocacia

Perfeito, muito explicativo.

Olá, Julianne! Agradecemos o elogio! Toda semana temos material atualizado em nosso blog, então fica de olho!