Sabemos que boa parte da população brasileira está vivenciando uma crise econômica, desencadeada pelo aumento do custo de vida, pela perda de empregos, pelos reflexos (ainda) do período pós-pandemia da COVID-19, entre diversos outros fatores capazes de desorganizar a vida financeira e criar um verdadeiro abismo entre os rendimentos mensais e as despesas de uma pessoa.

Esse cenário, impulsionado pelo acesso ao crédito facilitado, considerando a infinidade de instituições financeiras físicas e virtuais, coloca muitos indivíduos em uma verdadeira batalha contra o superendividamento.

Se você se encontra nessa condição e acredita ser uma situação sem saída, esse artigo, sem dúvidas, é para você!

O que é o superendividamento?

A Lei 14.181/21, conhecida como Lei do Superendividamento, conceitua como a impossibilidade de o consumidor, de boa-fé, pagar a totalidade de suas dívidas, de forma integral e dentro dos vencimentos, sem comprometer seu mínimo existencial.

Essas dívidas, geralmente decorrente das relações de consumo, são aquelas contraídas em virtude da contratação de empréstimos bancários, cartões de crédito, cheque especial, além das contas de água, luz e telefone.

O superendividamento acontece quando alguém não possui renda ou patrimônio suficiente para arcar com as dívidas, fazendo com que essa pessoa se torne inadimplente, recorra a empréstimos ou utilize cartões de crédito de forma irresponsável, tendo que suportar, em todos os casos, juros altíssimos para tentar suprir suas necessidades básicas, formando uma verdadeira bola de neve.

Por não conseguir pagar a totalidade dessas dívidas dentro do prazo acordado, muitos indivíduos e famílias brasileiras se veem sem saída, tendo que se decidir entre cumprir com seus compromissos ou garantir o mínimo para a sobrevivência.

Estou superendividado. E agora?

Estar superendividado não é o fim do mundo e é bem mais comum do que imaginamos. Por essa razão, a lei se vale de uma ferramenta muito útil para ajudar pessoas a se reorganizarem financeiramente e buscarem o equilíbrio: a repactuação de dívidas.

Esse procedimento pode ser realizado de forma extrajudicial ou judicial e possui o objetivo de buscar a negociação com os credores, geralmente composto pelas instituições financeiras, para viabilizar o pagamento da dívida, garantindo o já mencionado mínimo existencial.

O mínimo existencial é o valor destinado a garantir o mínimo de dignidade humana para aquele indivíduo ou família em situação de superendividamento, garantindo o acesso à moradia, alimentação, saúde, entre outros, e não poderá ser utilizado para pagamento de dívidas.

Vamos entender como funciona esse mínimo existencial, na prática?

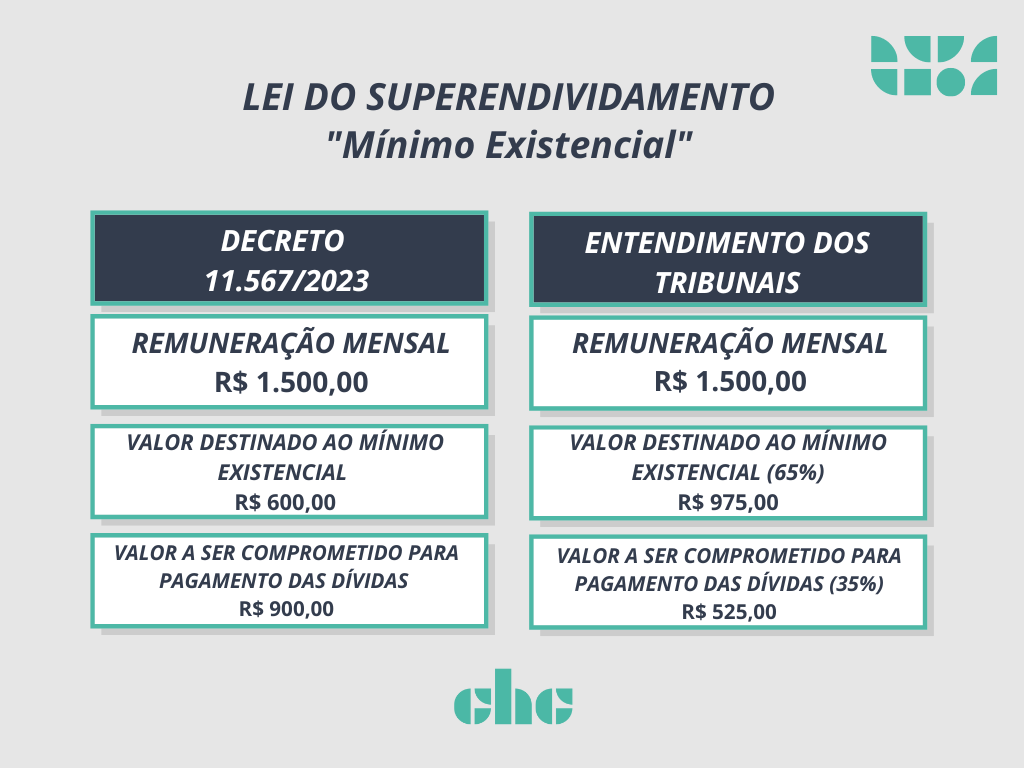

Primeiramente, é necessário compreender que há dois entendimentos quanto ao mínimo existencial: o do Decreto nº 11.567/2023 e o dos Tribunais Superiores.

Para melhor compreensão, vamos utilizar o exemplo de João, um superendividado que recebe mensalmente a remuneração de R$ 1.500,00:

Segundo o Decreto nº 11.567/2023, o mínimo existencial, nas situações de superendividamento, corresponde ao valor fixo de R$ 600,00 (seiscentos reais).

Dessa forma, no caso de João, que recebe mensalmente o valor de R$ 1.500,00, terá garantindo R$ 600,00 para suprir suas necessidades básicas, podendo ser comprometido, para o pagamento das dívidas, o valor de R$ 900,00.

No entanto, esse valor levanta alguns debates e gera algumas controvérsias, principalmente nos tribunais brasileiros, pois alguns juízes entendem que o mínimo existencial deve ser analisado de acordo com as circunstâncias de cada caso, estabelecendo, em algumas situações, o limite de comprometimento de 30% a 35% sobre a renda.

Nesse caso, João somente poderia comprometer o valor máximo de R$ 525,00 para o pagamento das dívidas, garantindo, dessa forma, o mínimo existencial de R$ 975,00.

A partir da definição de como se dará o comprometimento da renda, será possível organizar um plano de pagamento, sem que o mínimo existencial daquela pessoa ou família seja prejudicado, garantindo o pagamento da dívida e retorno do consumidor ao mercado.

Vale destacar, que a Lei do Superendividamento alterou alguns artigos do Código de Defesa do Consumidor e passou a prever não só a possibilidade de repactuação de dívidas pela via judicial, como também de forma extrajudicial.

Vem entender como funciona!

Entenda como funciona a repactuação de dívidas

Como dito anteriormente, a repactuação de dívidas é um procedimento que busca a negociação das dívidas com os credores, de forma justa, possibilitando que o superendividado possa cumprir suas obrigações, sem que isso afete suas necessidades básicas.

O Código de Defesa do Consumidor, a partir das alterações promovidas pela Lei do Superendividamento, buscou incentivar, cada vez mais, as negociações pela via extrajudicial, por meio de órgãos especializados na proteção do consumidor, visando trazer uma solução mais rápida para o superendividado.

Via Extrajudicial

Apesar da previsão, no Código de Defesa do Consumidor, da instituição de núcleos de conciliação e mediação de conflitos oriundos do superendividamento, atualmente, na grande maioria dos casos, a repactuação de dívidas é realizada por meio dos PROCON’s (Fundação de Proteção e Defesa do Consumidor), Defensorias Públicas e CEJUSC (Centros Judiciários de Soluções de Conflitos e Cidadania) espalhadas pelo país.

Esses órgãos serão responsáveis por auxiliar o superendividado, que precisará elaborar uma proposta para o plano de pagamento voluntário, observando:

- A remuneração recebida;

- Os valores gastos para garantir as necessidades básicas;

- Quem são os credores;

- Quais são os tipos de dívidas que comprometem a renda do superendividado e quais poderão ser negociadas;

- O valor total da dívida;

Esse plano é super importante para viabilizar o acordo do superendividado e os credores e deverá conter:

- o prazo para pagamento das dívidas, devendo ocorrer em até cinco anos;

- o valor das parcelas;

- as taxas de juros;

- eventuais descontos sob os juros e multas;

- prazo para que as empresas retirem o superendividado do cadastro de inadimplentes;

Vale ressaltar que é fundamental contar com o auxílio de um advogado especializado, pois ele possui o conhecimento necessário para garantir, ainda na fase extrajudicial, que o plano de pagamento voluntário garanta as melhores condições para o superendividado, não somente respeitando suas condições financeiras, mas também negociando o valor das parcelas e até mesmo eventuais descontos.

Após a elaboração da proposta do plano de pagamento, é possível realizar uma audiência conciliatória para apresentação dessa proposta aos credores.

E se algum credor não comparecer à audiência de conciliação?

Bom, nesse caso, a partir da aceitação do plano de pagamento voluntário pelos demais credores, este poderá ser homologado pelo juiz e, em relação a esse credor que deixou de comparecer, será instaurado um processo judicial por superendividamento para revisão e integração dos contratos e repactuação de dívidas remanescentes.

Via judicial e importância de um advogado especializado

Como mencionado anteriormente, a repactuação de dívidas poderá ser realizada tanto pela via extrajudicial, como judicial.

No entanto, em razão do incentivo pela utilização dos meios extrajudiciais, a repactuação de dívidas pela via judicial possui um caráter residual, sendo utilizado para homologação do plano de pagamento voluntário acordado entre as partes extrajudicialmente ou no caso de existência de alguma dívida remanescente pela ausência de algum credor no plano de pagamento voluntário.

Nesse caso, é essencial procurar um advogado especializado, pois ele irá realizar uma análise minuciosa e completa da situação, oferecendo a melhor solução para o seu caso.

Na fase judicial, o juiz irá instaurar o processo por superendividamento, devendo citar todos os credores que não constarem no plano de pagamento voluntário, para que se justifiquem quanto à recusa ou ausência na audiência de conciliação.

Ah, vale ressaltar que o juiz determinará que as dívidas relacionadas ao credor que deixou de comparecer fiquem suspensas, de forma que o credor não poderá utilizar qualquer meio de cobrança.

Nessa fase será realizada a revisão das cláusulas contratuais, a fim de identificar eventuais abusividades por parte do credor que possam impossibilitar o pagamento dessas dívidas, implicando em possíveis reduções do valor total a ser pago.

Após isso, o juiz irá proceder com a repactuação das dívidas remanescentes, com a elaboração de um plano judicial compulsório, observando o comprometimento da renda do superendividado no plano de pagamento voluntário, para que não prejudique o valor destinado ao seu sustento.

Esse plano judicial compulsório irá garantir o pagamento, de pelo menos, o valor principal devido a esse credor, excluída possíveis abusividades e juros, com previsão de quitação após a finalização dos pagamentos acordados no plano de pagamento voluntário, tendo o superendividado o prazo de até seis meses para começar a pagar.

Vale destacar que, considerando a realização da repactuação de dívidas, é possível requerer a suspensão ou até mesmo extinção de processos judiciais que discutam a dívida que foi objeto de acordo, uma vez que já foram negociadas, não possuindo razões para que o processo continue.

Vale ressaltar, que é essencial a assistência de um profissional especializado na área. Isso porque, o advogado irá acompanhar o superendividado durante todo o processo, garantindo os seus direitos e evitando o assédio das instituições financeiras.

Ficou com alguma dúvida? A CHC Advocacia pode te ajudar nesse e em vários outros temas de seu interesse! Inscreva-se no nosso 🎬 Canal do Youtube e visite o perfil da 📸 @chcadvocacia no Instagram. 🎧 Ouça ainda os episódios do Podcast JusTáPop, a sua conexão com o #DireitoDescomplicado.

Pular para o conteúdo

Pular para o conteúdo