O mês de abril está chegando e, com ele, o prazo final para entregar a sua declaração de imposto de renda. Mas você sabe se realmente precisa entregar? Ou como deve fazer isso? Precisa de um contador ou pode fazer sozinho? Quais documentos são necessários? Você que operou na bolsa de valores, comprou ou vendeu ações, sabia que precisa declarar também?

Pois é, esses e muitos outros pontos são de suma importância para você não ser pego pelo leão! Pensando nisso, a CHC preparou esse guia básico com as principais regras e dicas sobre o imposto de renda, almejando, assim, te ajudar no momento da declaração. Além disso, no final do artigo tem um bônus muito importante para os investidores de plantão, leia atentamente!

Então, antes de começar a leitura, separe um caderno e uma caneta para fazer suas anotações, assim você se sentirá pronto para declarar o seu imposto de renda.

1. O que é o Imposto de Renda e qual a sua função?

O Imposto de Renda é um tributo federal que incide sobre, como o nome diz, a renda, isso é, sobre o que o indivíduo ganha durante os anos, o que resulta no acompanhamento de sua evolução patrimonial. Desse modo, os trabalhadores, por exemplo, podem notar em seus contracheques ou holerites a incidência desse tipo tributário, que resulta em um desconto mensal de seus salários.

No entanto, não é somente sobre salário que o Imposto de Renda incide, mas também em outros ganhos, como aluguéis, prêmios de loterias e investimentos. Por conseguinte, estão sujeitos a ele tanto pessoas físicas, quanto jurídicas, desde que possuam rendimento com fonte no Brasil. Sendo assim, se a pessoa residir em outro país, mas mantiver rendimentos no Brasil acima da faixa de isenção – que será explicada a seguir -, ela terá por obrigação a declaração do imposto de renda.

Nesse sentido, para dispor sobre o valor que será descontado mensalmente sobre os rendimentos, existe uma alíquota – isso é, um percentual – e também a base de cálculo. Essa última, a base de cálculo, corresponde a receita bruta do mês, isso é, todos os ganhos aferidos durante esse período. Sobre essa receita, incidirá alíquota, a qual se refere a um percentual sobre tributos que permite calcular o valor a ser pago, no caso da alíquota de imposto de renda, é ela que determinará o valor a ser retirado diretamente do salário do contribuinte. Por exemplo, se você possui o salário de R$2 mil por mês, o percentual da alíquota será de 7,5%, resultando em um desconto mensal de R$150,00, destinados ao pagamento do imposto de renda.

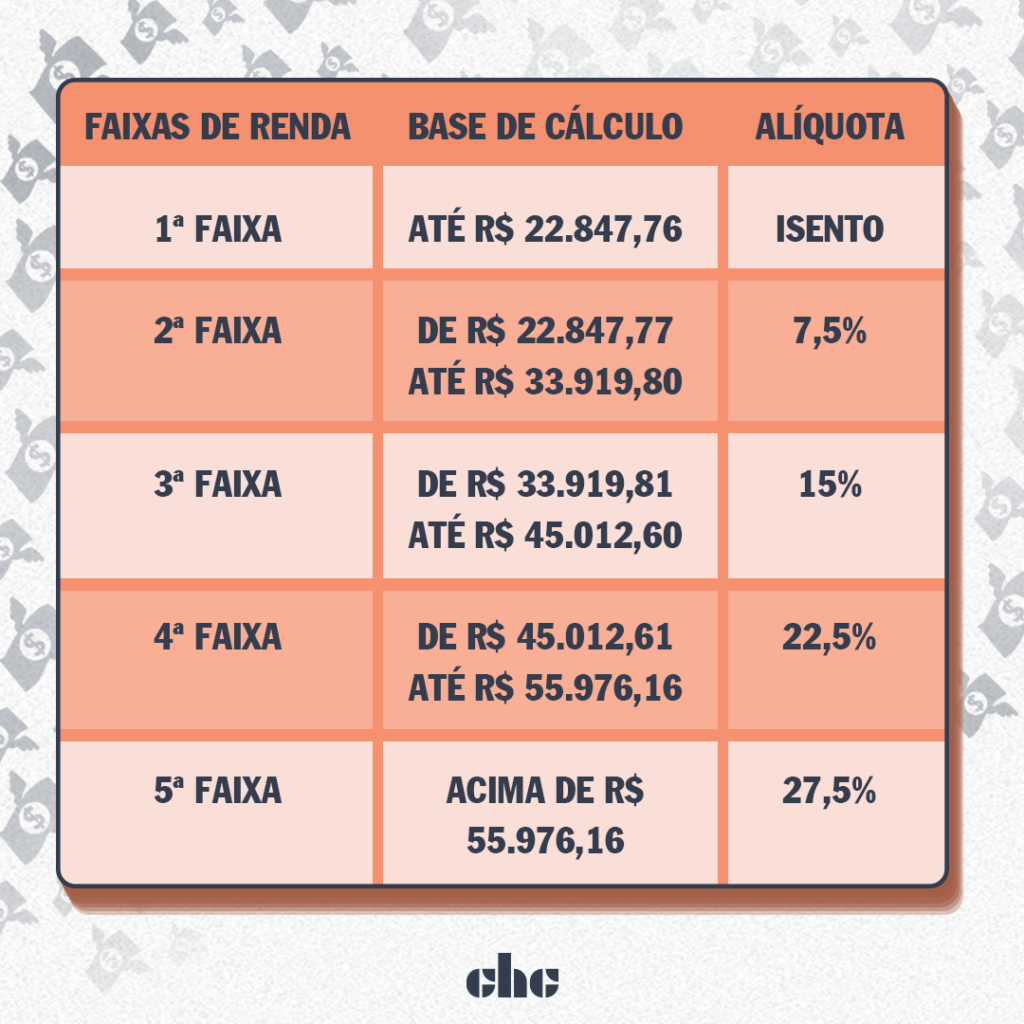

Com esses fatores, há a fixação de faixas de renda, sobre as quais se dispõem os valores dos rendimentos e o percentual do imposto que incidirá sobre cada uma dessas. Para exemplificar e facilitar o entendimento, abaixo estão as faixas de renda anual, bases de cálculo e as alíquotas fixadas para esse ano de 2021:

| Faixas de Renda | Base de Cálculo | Alíquota |

| 1ª faixa | Até R$22.487,76 | Isento |

| 2ª faixa | De R$22.847,77 até R$33.919,80 | 7,5% |

| 3ª faixa | De R$33.919,81 até R$45.012,60 | 15% |

| 4ª faixa | De R$45.012,61 até R$55.976,16 | 22,5% |

| 5ª faixa | Acima de R$55.976,16 | 27,5% |

Seguindo essa lógica, um trabalhador que ganhe anualmente R$30.000,00 (trinta mil reais) deverá pagar a título de imposto de renda 7,5% de seus rendimentos, ou seja, R$2.250,00 (dois mil, duzentos e cinquenta reais). Por outro lado, aquele que aufere renda anual de R$60.000,00 (sessenta mil reais), arcará com um imposto de renda de 27,5%, que resultará em um desconto de R$16.500 (dezesseis mil e quinhentos reais) do total dos seus rendimentos. Como pode ser visto, quem ganha mais, paga mais e vice-versa, sendo, portanto, um imposto progressivo.

Nesse momento, a indagação que permanece é: se o imposto de renda é descontado mensalmente sobre os rendimentos, por que realizar a declaração? Conforme a tabela acima, as alíquotas são fixadas sobre a renda anual, e não a mensal, o que perfaz uma diferença de valores a serem arrecadados. Por exemplo, tendo em vista que os rendimentos são variáveis mensalmente, ter uma casa alugada em janeiro por um valor não significa que será esse mesmo montante em outubro do mesmo ano.

Além disso, existem serviços que podem ser deduzidos do imposto de renda e que, por isso, diminuem o valor a ser pago. Nessa perspectiva, pode ser que ao fim do ano, após terem sido realizados descontos mensais na renda, o valor total pago seja maior do que aquele que realmente seria devido, gerando, assim, a obrigação de o Estado restituir o montante devido.

Há, também, a possibilidade de declarar gastos específicos, como os relativos a cuidados com a saúde, que podem reverter em diminuição do valor devido a título de imposto de renda e até mesmo resultar em restituição em favor do contribuinte.

Essa é, portanto, a principal função da Declaração de Imposto de Renda: mensurar o montante pago sobre os ganhos durante o ano e compará-lo ao que seria verdadeiramente devido por aquele indivíduo.

No caso de a soma dos pagamentos mensais ser inferior à quantia que deveria ser paga, ao entregar a declaração de imposto de renda, será emitido boleto de pagamento para complementar o tributo devido. Por outro lado, se essa soma for superior, a entrega da declaração resultará em direito de restituição do montante pago a maior. Por isso, a declaração pode ser trabalhosa, mas também pode gerar benefícios!

Bom, se agora você está mais interessado sobre a Declaração de Imposto de Renda, é preciso saber que, para entregá-la, é necessário baixar o programa disponibilizado no site da Receita Federal. Tome cuidado com cópias desse programa, uma vez que você irá disponibilizar dados muito importantes sobre seus direitos, bens e rendimentos. Ademais, fique atento durante todo o preenchimento da declaração para não cometer nenhum erro!

2. Quem precisa e o que deve ser declarado?

Sabendo agora o que é e qual a função do Imposto de Renda, passamos para suas obrigações: quem deve declará-lo e o que deve constar nesta declaração. Sobre o aspecto subjetivo – quem deve declarar -, existem diversas regras estabelecidas pela Receita Federal, a fim de avaliar e delimitar quem são esses indivíduos e, também, quais as situações que ocasionarão a necessidade de incidir o referido tributo.

Essas regras se referem a contribuintes que:

- A. Receberam no ano rendimentos tributáveis superiores a R$28.559,70;

Isso é, com a soma de todos os rendimentos – salários, aluguéis, investimentos – o resultado seja maior do que R$28.559,70.

- B. Receberam rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte em valor superior a R$40 mil;

A exemplo desses rendimentos, temos: indenizações trabalhistas, caderneta de poupança ou doações. Nesses casos, a declaração será principalmente para acompanhar a evolução patrimonial e, se for o caso, descontar o imposto de renda na fonte, ou seja, diretamente na declaração.

- C. Obtiveram, em qualquer mês, ganhos pela venda de bens ou direitos sujeitos à incidência de Imposto de Renda, com valor total superior a R$300 mil reais;

Nessa regra estão as vendas lucrativas de imóveis, por exemplo, a qual pode ter ocorrido somente em um mês e o declarante não se enquadrar em nenhum outro requisito, mas, ainda assim, será obrigado a prestar tal declaração.

- D. Realizaram operações em bolsas de valores, de mercadorias de futuros e assemelhadas;

Aqui estão os investidores e, com o crescimento deles durante o ano de 2020, espera-se que o número de declarações entregues seja maior em decorrência dessa regra.

- E. Tiveram, no ano-exercício, receita bruta em valor superior a R$142.798,50 em atividade rural;

No caso da declaração de imposto de renda de 2021, deverá ser considerada a renda auferida em atividade rural durante 2020.

- F. Tinham, no último dia do ano-exercício, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total ou superior a R$300 mil;

Considerando o ano de 2021, essa regra se enquadra para aqueles que em 31 de dezembro de 2020, possuíam ou eram proprietários de um ou vários bens e direitos que totalizam valor maior que trezentos mil reais.

- G. Passaram à condição de residentes no Brasil em qualquer mês e, nessa condição, encontravam-se no último dia do ano-exercício.

Ou seja, são aqueles que em 31 de dezembro de 2020, vieram para o Brasil para constituir residência e assim permaneceram até o fim do ano.

Se o contribuinte estiver entre essas regras, então terá a obrigação de declarar imposto de renda.

É importante lembrar que a simples declaração – apenas o ato formal, portanto – não implicará no pagamento de qualquer valor, havendo a possibilidade de as informações repassadas à Receita não serem suficientes para que incida o imposto de renda.

Mas o que deve constar nesta declaração? Como a finalidade desse ato tributário é, além de acompanhar a evolução patrimonial do pagante, verificar se o valor descontado é o devido e, considerando que para isso é necessário avaliar os rendimentos arrecadados durante o ano, deve constar nesse documento os bens, direitos, ônus e demais questões ligadas à renda.

Nesse sentido, é preciso declarar tudo o que ganhou e pagou durante o ano-calendário, incluindo, assim, as vendas, aluguéis, reformas em imóveis, investimentos, operações na bolsa, empréstimos realizados, valores despendidos com educação e saúde, entre outros possíveis. No entanto, é necessário que tais ações tenham sido realizadas até o último dia do ano anterior ao da declaração: no caso da de 2021, estarão inclusos os atos feitos até 31 de dezembro de 2020.

Um ponto de atenção é que deverão estar inclusos os ganhos isentos de imposto de renda, como o resgate de FGTS, recebimento de herança e doações, uma vez que – como apontado nas regras acima -, eles são importantes para o acompanhamento e fiscalização da evolução patrimonial do indivíduo. Além disso, entre os bens a serem declarados estão inclusos os bens móveis, como jóias ou quadros, desde que estes estejam avaliados acima de cinco mil reais.

Pensando em todos os quesitos a serem declarados, a organização é o principal ponto para não existirem dificuldades no momento de incluir as informações na declaração. Ademais, é importante não deixar para a última hora, uma vez que a falta de algum documento ou informação poderá gerar até mesmo a intempestividade da entrega – ocorrida quando a entrega é feita posteriormente à data limite. Não se esqueça: existe multa para aqueles que deixam de entregar ou entregam a declaração com atraso, além do risco de cair na malha fina!

3. Isenções e Deduções no Imposto de Renda

Antes de baixar o programa e começar a preparar sua declaração, é preciso verificar se você não se enquadra entre os contribuintes isentos de imposto de renda. A isenção decorre de previsão expressa de lei ordinária e, por isso, difere da imunidade tributária, que é estabelecida pela Constituição Federal.

Além disso, a imunidade impede o nascimento da obrigação tributária, enquanto que a isenção somente impede o aparecimento do crédito, assim, dispensando o pagamento do tributo em questão. Os beneficiados pela isenção devem cumprir alguns requisitos necessários, como: valor da renda, idade e aposentadoria com doença grave. No primeiro caso, o da renda, estão inseridos aqueles que receberam no ano rendimentos inferiores a R$22.487,76.

No quesito idade, são isentos os aposentados e pensionistas com mais de 65 anos de idade e que recebam mensalmente até R$3.807,96, até dezembro do ano-exercício. Por fim, são isentos também os aposentados com doença grave, estando entre essas: AIDS, tuberculose ativa, cegueira, esclerose múltipla, entre outras, devidamente previstas em lei. Para entender melhor sobre as isenções e também aplicá-las para as pessoas jurídicas, a CHC preparou outro artigo sobre isenção de imposto de renda: você ou sua empresa tem direito?

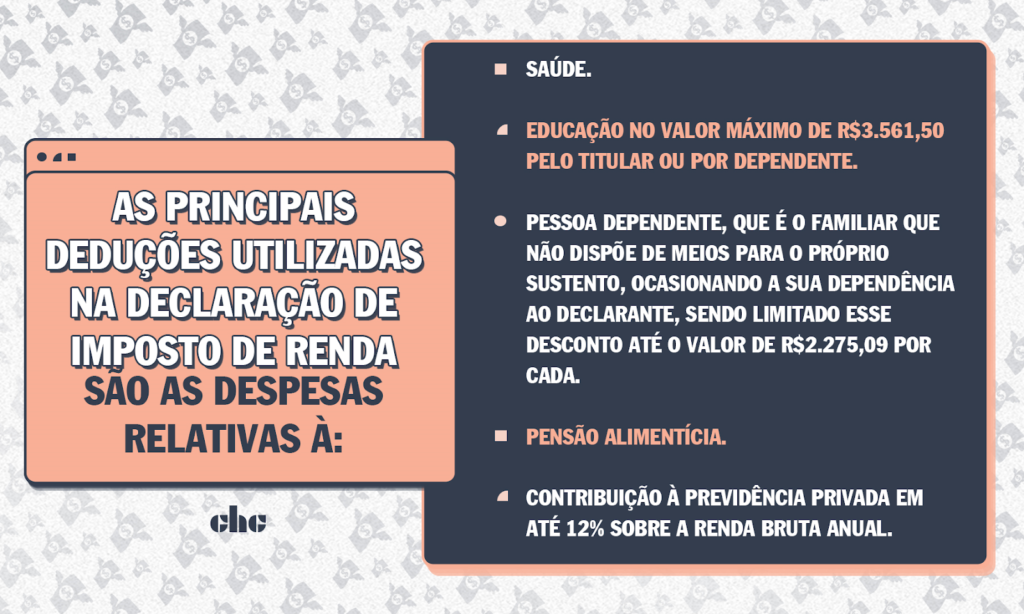

Para aqueles que não se enquadram entre esses requisitos e, portanto, não possuem a isenção, também podem utilizar de outras alternativas para diminuírem o valor devido do tributo e, assim, tentarem aumentar suas restituições. Esses mecanismos são as deduções, isto é, são gastos realizados durante o ano pelo titular ou seus dependentes e que, com a apresentação de nota fiscal, poderão ter seus valores – ou parte deles – descontados do montante do tributo devido durante todo ano.

As principais deduções utilizadas na declaração de imposto de renda são as despesas relativas à:

Por outro viés, os cursos de idiomas, gastos com veterinários, aulas de música, cursos pré-vestibulares e academia não poderão ser deduzidos e, por isso, não atenuam o imposto de renda. Nesse sentido, é de suma importância durante o ano juntar os meios de comprovar esses montantes dedutíveis, para que isso não seja um motivo para atrasar a entrega da declaração ou impedir o pagamento de quantia menor a título desse imposto.

Após avaliar as isenções e deduções e, desse modo, separar os documentos que serão necessários para apresentar a declaração, o próximo passo para se atentar é a restituição. Essa, como explicado ao decorrer do artigo, é a devolução de valor pago a mais à Receita Federal a título de imposto de renda através dos descontos mensais durante o ano. Essa quantia será avaliada durante a inserção de dados no programa em que é feita a declaração, considerando os bens, direitos, ônus, dedutíveis e demais dados que possuem implicações nos rendimentos.

Com a estipulação desse numerário feita, antes da declaração ser entregue, será requisitada a informação de uma conta bancária, para que, então, a restituição possa ser viabilizada. Todavia, ela não é realizada no momento da entrega, mas sim após certo tempo, o qual dependerá do calendário divulgado pelo Governo naquele ano. Em 2021, a devolução dessas verbas deverá ocorrer entre maio e setembro.

Bônus

Durante a pandemia houve um aumento considerável no número de investidores na bolsa de valores, o que resultou em milhares de pessoas que precisarão declarar essas operações no imposto de renda de 2021. Mas como colocar na declaração as negociações de ações ou outros ativos de renda variável?

Um bom começo é pedir as notas de corretagem para a corretora que você utilizou para operar na bolsa, uma vez que essas funcionarão como “extratos” contendo detalhes sobre as operações realizadas durante o ano de 2020. Com essas notas em mãos, você deverá olhar as ações que possuía em 31 de dezembro de 2020 e as incluí-las no campo de “Bens e Direitos” da declaração, utilizando o código 31. Nesse campo, deve ser considerado o valor de custo de aquisição da ação e deverá ser inserido uma por uma, isto é, cada ação que você possui em cada empresa.

Contudo, é comum comprar ações da mesma empresa em períodos diferentes, o que resulta em valores de aquisição diversos. Nesses casos, a quantia a ser disposta na declaração é o preço médio ponderado multiplicado pelo número de ações. Por exemplo: a Ana Maria comprou da empresa X uma ação no valor de R$200,00 no dia 10 de outubro de 2020; no dia 5 de novembro de 2020, ela comprou outra ação dessa empresa, mas no valor de R$250,00. No caso de Ana Maria continuar com essas duas ações até o dia 31 de dezembro de 2020, em sua declaração, ela deverá colocar que possui duas ações da empresa X no valor de aquisição de R$225,00.

No entanto, não são somente as ações mantidas até o dia 31 de dezembro de 2020, que deverão ser declaradas. Juntamente a essas, estão as vendas de até R$20 mil em um mês, que não são tributadas e por isso deverão estar na linha 18 da ficha de “Rendimentos Isentos e Não Tributáveis”, e as vendas superiores a R$20 mil em um mês, que são tributadas e deverão ser declaradas em “Ganhos líquidos em operações de bolsa”.

Essa tributação das vendas superiores a vinte mil reais será através de uma alíquota de 15% para as operações comuns, ou seja, quando a compra e venda do ativo é feita em dias diferentes, por exemplo, nas operações de swing-trade. Todavia, se a operação for do tipo day-trade, a alíquota de tributação será elevada para o patamar de 20%, visto ser essa uma atividade de alto risco de ganhos e perdas.

Por fim, os prejuízos também devem ser descritos na declaração, a fim de apresentar o valor a ser descontado do ganho líquido da operação. Para isso, você deverá ir na aba de “Renda Variável” e incluir o valor do prejuízo precedido de um sinal de menos (-). Por exemplo, se seu prejuízo foi de R$500,00, a forma a ser colocada na declaração será “-R$500,00”. E, agora, está preparado para declarar suas ações?

Após ler esse artigo e entender o que é o Imposto de Renda, qual a função da declaração, quem deve fazê-la, o que incluir e quais as alternativas existentes, você deve estar se sentindo preparado para entregar a sua declaração, certo? Então, não perca tempo, junte seus documentos e dados sobre seus rendimentos, organize, busque por deduções e coloque a mão na massa!

Agora, se você é empresário e quer entender como o Imposto de Renda funciona para as empresas, nós temos um artigo te explicando o que você precisa saber sobre o imposto de renda para empresas!

Se você ficou com alguma dúvida sobre o assunto, a CHC Advocacia pode te ajudar nesse e em vários outros temas de seu interesse! Inscreva-se no nosso 🎬 Canal do Youtube e visite o perfil da 📸 @chcadvocacia no Instagram, garantimos que você vai compreender o Direito com informação de qualidade e uma pitada de bom humor. 🎧 Ouça, ainda, os episódios do Podcast JusTaPop, a sua conexão com o #DireitoDescomplicado. Assine gratuitamente nossa newsletter para receber artigos, notícias e informativos diretamente no seu e-mail!

Quer mais? Convidamos você a fazer parte da nossa Comunidade no 📲 Telegram, lá você receberá na palma da mão nossos materiais, dicas práticas e ainda terá acesso a conteúdos exclusivos.

Pular para o conteúdo

Pular para o conteúdo

Parabéns Excelente artigo!