No artigo de hoje, vamos falar de um assunto delicado: a morte – e, como veremos, todas as complicações que ela pode trazer.

O falecimento de um familiar é sempre um acontecimento traumático, que enche de luto e saudades os seus entes queridos.

Agora imagina se, além da tristeza pela partida de um parente, você ainda tivesse que lidar com consequências assustadoras, assustadoras e até mesmo fantasmagóricas?

Isso porque a morte também traz várias preocupações práticas que assolam aqueles que ficam no mundo dos vivos, das mais simples às mais complexas: 1) como pagar as dívidas que o falecido deixou? 2) como garantir que as pessoas que dependiam dele não ficarão desassistidas? 3) como dividir os bens da herança?

Você certamente já ouviu falar de assombrações, fantasmas e zumbis, mas e se o falecido te deixasse uma surpresa ainda pior: um monte de problemas jurídicos de natureza tributária, notarial e cível para resolver?

Seria ótimo poder evitar esse tipo de preocupação, não é mesmo?

No artigo de hoje, vamos te apresentar um procedimento cuja finalidade é exatamente impedir que a sucessão se transforme em uma assombração: o planejamento sucessório, que serve como um ghostbuster do Direito!

Conforme explicaremos a seguir, apesar de o Direito certas vezes proporcionar grandes complicações ao processo de sucessão de uma pessoa, existem bons instrumentos jurídicos para impedir que isso aconteça, evitando que um evento que, por si só, já é triste, torne-se ainda pior e lhe assombre por vários anos, tirando o seu sono e juízo.

Fica de olho também na nossa dica bônus imperdível, na qual vamos apresentar um modelo de cláusula de usufruto vidual, muito utilizada nas estratégias de planejamento sucessório.

1) Como funciona a sucessão no Direito brasileiro?

E se eu te contasse que existe uma coisa que é capaz de, subitamente, liberar várias assombrações, as quais podem durar por (quase) uma eternidade, do que você acharia que eu estou falando?

Certamente você deve imaginar que nós estamos falando de um filme de terror ou de uma história de assombração.

Mas não é nada disso: eu estou apenas falando de como ocorre frequentemente o processo de sucessão no Brasil.

Em resumo, aqui no Brasil, quando alguém morre, todo o seu patrimônio – tanto os ativos (bens móveis e imóveis, créditos a receber e outros direitos com valor econômico, por exemplo) quanto os passivos (débitos e obrigações em geral) – são transferidos imediatamente para os seus herdeiros.

Ocorre que os bens não são transferidos de modo individualizado, mas sim em conjunto, por meio de uma universalidade de direito chamada de espólio.

Ao falarmos de processo de sucessão, estamos falando do procedimento necessário a dividir essa universalidade, pagando as obrigações que o falecido deixou e dividindo o resto entre os seus herdeiros, isto é, partilhando o espólio.

A sucessão normalmente ocorre através de um processo de inventário, o qual depende de uma série de formalidades e da apresentação de uma documentação específica para que seja bem-sucedido.

Até agora tudo bem: você pode estar se perguntando onde estão as assombrações a que fizemos referência anteriormente. Talvez até esteja convencido de que um planejamento sucessório não é necessário.

É como diz o ditado: o diabo mora nos detalhes…

Apesar de parecer bastante simples esse procedimento de pagamento das dívidas e divisão dos bens, na prática, este costuma ser muito complicado e, por vezes, ele se arrasta por várias décadas até uma resolução.

Isso se deve ao fato de que, frequentemente, surgem conflitos entre os herdeiros a respeito da avaliação dos bens, de quais bens cada um deseja herdar e até mesmo sobre atos praticados antes da morte do falecido, como doações ou venda de bens a alguns dos herdeiros.

Além disso, a sucessão enseja uma série de custos referentes ao pagamento de impostos e de taxas, sejam judiciais, caso o inventário ocorra perante o Judiciário, sejam extrajudiciais, caso ele seja realizado em um cartório.

Para completar tudo isso, às vezes os herdeiros não têm como pagar todas essas despesas com o seu próprio dinheiro, o que atrasa ainda mais a partilha, que fica dependendo de uma ordem judicial autorizando a venda de um dos bens do espólio para que os impostos e taxas devidos sejam pagos.

É exatamente nesses pontos que mora o perigo: junte uma pitada de conflito entre os herdeiros, um monte de impostos e taxas que têm de ser pagos, e, para completar, a falta de dinheiro para pagá-los, e o que se tem é o roteiro de um filme de terror.

Como já antecipamos no começo do artigo, não é necessário sofrer com esse tipo de assombração, pois existem ferramentas de planejamento sucessório voltadas a evitá-la.

Entretanto, antes de falarmos da solução, vamos tratar um pouco mais dos problemas, notadamente dos custos relacionados à sucessão.

2) Quais os custos relacionados à sucessão?

Ok, nós já dissemos que a sucessão está permeada por despesas com impostos e taxas. Mas exatamente quais são eles?

O primeiro custo diz respeito ao imposto que incide sobre as sucessões: trata-se do ITCMD (Imposto sobre transmissão causa mortis e doação).

Como sugere o nome, esse imposto incide sobre transmissões de bens móveis ou imóveis, seja em razão de uma doação (não é o caso do nosso artigo), seja por conta de uma morte (aí já tem mais relação com o que estamos discutindo).

Por se tratar de um imposto de competência estadual, as regras sobre o ITCMD variam de estado para estado.

Apenas para exemplificar, em São Paulo, respeitadas algumas isenções de certos bens de pequeno valor, o montante do imposto equivale a 4% do patrimônio do falecido.

Pode parecer pouca coisa, mas, quando estamos tratando de grandes patrimônios, esse valor pode se tornar muito elevado: basta imaginar que, no caso de uma pessoa que morreu deixando R$ 10.000.000,00 (dez milhões de reais) de patrimônio, o imposto será de R$ 400.000,00 (quatrocentos mil reais)!

Mas não é apenas o ITCMD que é cobrado.

Existem, ainda, as taxas incidentes para realização do inventário, que podem ser custas (na hipótese de inventário judicial) ou emolumentos (se o inventário for realizado extrajudicialmente).

Esses valores também variam de estado para estado, mas, mantendo o exemplo de São Paulo, e considerando o patrimônio de R$ 10.000.000,00 (dez milhões de reais), teríamos custas judiciais no valor aproximado de R$ 100.000,00 (cem mil reais), conforme tabelas de custas do Tribunal de Justiça de São Paulo.

Isso sem falar, é claro, de quantias pagas para advogados e eventuais peritos que tenham que avaliar os bens.

É ou não é um verdadeira assombração?

Você sonha em receber uma herança, mas na realidade ganha de brinde um monte de despesas que precisam ser pagas antecipadamente.

Mas fica tranquilo que, a partir de agora, começa a parte em que vamos te falar as soluções para os seus problemas: as estratégias de planejamento sucessório que podem mitigar os custos e riscos jurídicos envolvidos no processo de sucessão.

3) O que é o planejamento sucessório?

Antes de mais nada, deixa eu esclarecer o que o planejamento sucessório NÃO é: ele não é uma forma de evitar todos os custos jurídicos envolvidos na sucessão ou todos os riscos que a permeiam.

Ou seja, assim como nos filmes de terror é raro que todos os mocinhos escapem ilesos, aqui também não é possível alcançar uma solução totalmente isenta de custos e riscos.

Dito isso, vamos falar do que o planejamento sucessório se trata.

Ele consiste em um conjunto de estratégias – alcançadas por vários instrumentos jurídicos diversos – para tornar o processo de sucessão mais barato, simples e rápido, além de tornar mais fácil a resolução de eventuais conflitos que surjam no âmbito dele.

Seria mais claro falar, talvez, de planejamentos sucessórios – no plural, portanto –, porque, a depender do caso, as estratégias adotadas são muito diversas.

E como funciona o planejamento sucessório? Apesar de serem várias as formas de executá-lo, em todos os casos se parte de uma mesma premissa: a organização prévia, por parte do titular do patrimônio, de como este será dividido após o seu falecimento.

Isto quer dizer, em linhas gerais, que, antes de morrer, o titular do patrimônio, por meio de vários instrumentos jurídicos possíveis, define previamente a situação de seus bens após a sua morte, reduzindo as possibilidades de conflito, e, de quebra, diminuindo os custos para os seus herdeiros.

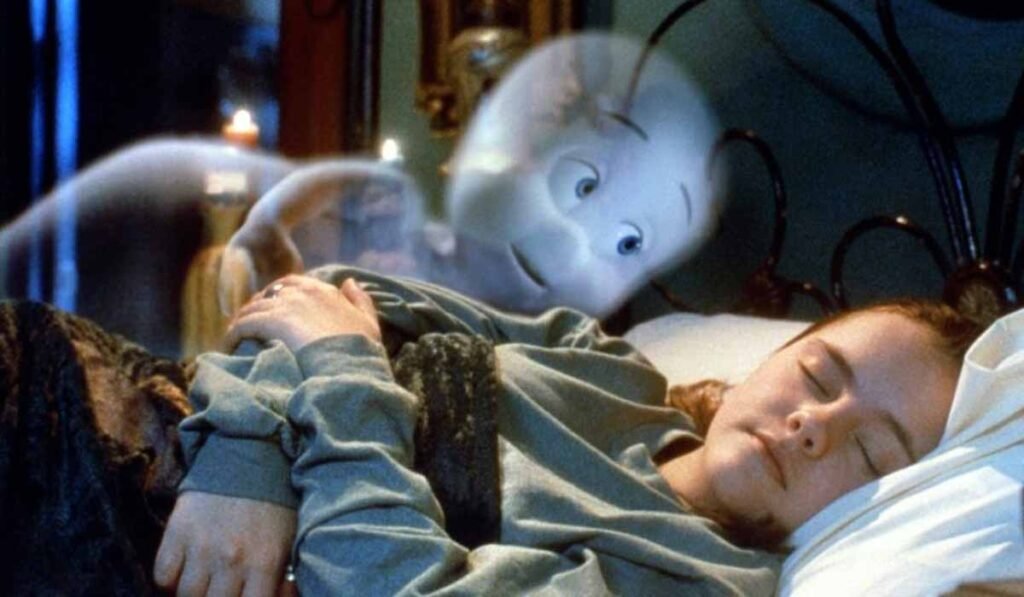

Basicamente, ao invés de se tornar um zumbi que assusta os seus herdeiros, o titular do patrimônio, por meio de um planejamento sucessório, resolve garantir que, após o seu falecimento, ele facilitará – e não complicará – a vida deles, algo próximo do “Gasparzinho, o fantasminha camarada”.

Bem, mas agora está mantido o mistério a respeito de quais seriam essas tais “estratégias” e “instrumentos jurídicos” que podem ser adotados no âmbito do planejamento sucessório, e como elas podem servir para diminuir os custos e riscos jurídicos envolvidos na sucessão.

Passamos, agora, a lhe explicar esse ponto.

4) Como se pode realizar um planejamento sucessório?

Você já sabe que o processo de sucessão é repleto de perigos, e que uma boa forma de evitá-los é através de um bom planejamento sucessório realizado pelo titular do patrimônio antes do seu falecimento.

Mas afinal de contas: como se pode realizar esse tal de planejamento sucessório?

Como dissemos, são várias as estratégias e instrumentos jurídicos que podem ser adotadas – isoladamente ou em conjunto – para que o planejamento sucessório seja bem-sucedido.

Por esse motivo, vamos falar apenas de algumas nesse artigo.

Uma primeira estratégia interessante de planejamento sucessório é a constituição de uma holding, isto é, de uma empresa cujo objeto é a titularização de participações em outras empresas e de propriedades em geral.

Além de ser um mecanismo eficiente de proteção patrimonial, a holding pode ser utilizada eficientemente para a realização do planejamento sucessório.

Funciona, em linhas gerais, assim: o titular do patrimônio constitui a holding que, a partir daquele momento, será a dona de todos os seus bens, a ela transferidos como forma de integralização do capital social. Isso quer dizer: a partir daquele momento, o titular do patrimônio não será mais o proprietário de seus bens, sejam participações em outras empresas, imóveis, dinheiro ou outros bens móveis, os quais serão todos transferidos para a holding.

Mas não acaba por aqui: o interessado no planejamento sucessório (que era titular do patrimônio, e, agora, é titular de participação societária na holding, esta sim a proprietária dos bens) realiza, ainda em vida, a distribuição da participação societária na holding para seus herdeiros, reservando-se para si o usufruto de tal participação societária enquanto durar a sua vida, o que lhe permite continuar gerindo o seu patrimônio enquanto não falecer.

Na prática, isso significa que, ainda em vida, a pessoa interessada no planejamento sucessório conseguiu pré-ordenar a divisão de seu patrimônio para os herdeiros, os quais já serão sócios da holding, e, após o falecimento da pessoa, poderão usufruir de tal patrimônio sem novas burocracias.

É importante, contudo, salientar que a constituição de uma holding é apenas o primeiro passo para a realização de um planejamento sucessório adequado, motivo pelo qual é essencial uma assessoria jurídica especializada para auxiliar os envolvidos.

Outras medidas têm de ser tomadas de modo acessório, a exemplo da elaboração de acordo de sócios para regular a relação entre eles, permitindo que, após o falecimento da pessoa cuja sucessão se planejou, já esteja pré-ordenado o modo de utilização de seu patrimônio, evitando assim conflitos entre os envolvidos.

Além disso, é importante salientar que, no momento em que há a doação da participação societária da holding, proveniente da pessoa cuja sucessão é planejada (doador) para os seus herdeiros (donatários), também há a incidência do ITCMD, mas em razão da ocorrência de uma doação.

Neste caso, contudo, existem várias formas de melhor planejar e até diminuir o valor pago a título de tributos, os quais têm de ser analisados caso a caso.

Um outro instrumento jurídico que pode ser adotado – e talvez o mais conhecido – é o testamento, o qual permite que aquele que o elabora realize a distribuição de seus bens e beneficie quem ele quiser, na proporção que achar mais conveniente, desde que respeitada a fração mínima destinada aos herdeiros necessários, conforme determina a legislação sucessória. Esse instrumento pode ser público, feito em um cartório ou em privado, com a assistência de um advogado.

Apesar de poder ser interessante em certos casos para que o titular do patrimônio possa direcionar para onde este será transmitido – principalmente para contemplar pessoas que não constam como herdeiros legais, mas que ele deseja que sejam beneficiadas com a sua herança –, o testamento é um meio que, por si só, não é suficiente para a realização de um planejamento sucessório adequado.

São diversos os motivos para tanto.

A primeira razão é que o testamento sempre dependerá de uma etapa judicial, já que até se eleita a via extrajudicial dependerá de uma autorização judicial, de modo que todas as questões relativas à morosidade e os custos do inventário são aplicáveis a ele. Ou seja: a economia de tempo e de dinheiro com o testamento é mínima ou inexistente.

Para completar o testamento, em razão de ser um negócio jurídico repleto de formalidades, frequentemente tem a sua validade questionada após o falecimento da pessoa que o elaborou. Isto é: o testamento é muito pouco eficiente para evitar conflitos entre os herdeiros.

Existem ainda outros instrumentos jurídicos que podem ser adotados: por exemplo: 1) a realização de doações em vida, que podem ter um papel relevante, sobretudo nos casos em que as autoridades tributárias concedem descontos de imposto para a sua realização; 2) a constituição de fundos patrimoniais familiares, os quais têm importância tanto para o planejamento sucessório quanto para a proteção patrimonial; 3) a utilização de empresas offshore, as quais podem ter um papel importante para a etapa de diminuição dos custos tributários do planejamento sucessório, dentre outros.

Independentemente de qual ou quais forem os mecanismos jurídicos adotados, o importante é que o planejamento sucessório ocorra de modo estratégico, por meio da utilização dos instrumentos que proporcionam, na situação concreta apresentada, menores custos e maior simplicidade para os envolvidos.

Caso não se tenha essa atenção na realização do planejamento sucessório, volta-se ao filme de terror, e os custos e complicações envolvidos na sucessão podem ser iguais ou maiores do que aqueles que teriam surgido caso o planejamento mal feito não tivesse sido realizado.

5) Quais são as vantagens e os riscos do planejamento sucessório?

Como explicamos, o planejamento sucessório, se realizado corretamente, pode evitar que a sucessão se transforme em uma assombração.

Também apontamos que um planejamento sucessório se reputa bem feito quando leva em consideração as peculiaridades do patrimônio da pessoa cuja sucessão será planejada, de quem são seus herdeiros e dos objetivos buscados por todos os envolvidos.

E quais são as vantagens de realizar um bom planejamento sucessório?

Se for bem realizado, o resultado do planejamento sucessório é, em primeiro lugar, uma diminuição dos custos envolvidos.

Há uma racionalização dos tributos incidentes (por exemplo, mediante a incidência de alíquotas mais reduzidas, ou, ainda, pela utilização de regras transitórias que conferem descontos ao imposto) e são afastadas as despesas com inventários judiciais ou extrajudiciais.

Em segundo lugar, os riscos jurídicos, sobretudo os riscos de conflitos, são muito menos elevados.

Em razão de a questão ser resolvida pelo titular do patrimônio antes do seu falecimento, inclusive no que se refere ao pagamento dos custos envolvidos, diminuem muito as matérias que podem gerar conflito entre os herdeiros.

Além disso, ainda que surjam conflitos, estes se resolverão através das regras societárias – isto é, das regras que disciplinam disputas entre sócios –, e não da legislação de Direito das sucessões, o que permite, de um lado, que as próprias partes estabeleçam previamente diretrizes para a resolução da questão, e, de outro, que a legislação incidente seja muito menos burocrática.

Mas o que acontece se o planejamento sucessório não for bem realizado?

Como se pode imaginar, no caso de o planejamento sucessório não ser bem realizado, voltamos a um cenário de assombração.

Ilustrativamente, imagine-se o caso em que, de modo apressado, constitui-se uma holding para realizar o planejamento sucessório através de contratos de cessão de participação societária com reserva de usufruto vidual, mas não são observadas peculiaridades de natureza tributária, nem há preocupação na elaboração prévia de um acordo de sócios entre os herdeiros ingressantes na holding.

Nesse caso, além de haver o pagamento a maior de tributos – o que, por si só, é um terror, já que ninguém gosta de perder dinheiro à toa -, aumentam exponencialmente as chances de que um conflito entre os herdeiros ocasione complicações semelhantes à de um processo de sucessão sem qualquer planejamento sucessório.

Basta perceber que, na holding, os bens não estão divididos entre os herdeiros, e, se não for previsto especificamente como será a utilização ou a eventual venda deles, todo tipo de conflito poderá surgir.

Ou seja: tão ruim ou pior que não ter um planejamento sucessório é fazer um planejamento sucessório inadequado, o que só ressalta a importância de atuar junto a uma assessoria jurídica especializada nesse tipo de projeto.

Dica bônus: modelo de cláusula de reserva de usufruto vidual

Conforme explicamos, uma das estratégias mais frequentes no âmbito do planejamento sucessório é a realização de doações – seja de bens, seja de participação societária de holdings – com cláusulas de reserva de usufruto vidual, isto é, durante o período de vida do doador.

Na nossa dica bônus, nós tentamos te ajudar a compreender um pouco melhor esse tipo de cláusula, por meio da disponibilização de um modelo. Veja:

CLÁUSULA XXX – RESERVA DE USUFRUTO VIDUAL

X.1. O doador constitui, neste ato, usufruto sobre as ações cedidas gratuitamente, reservando-se para si a titularidade de usufruto sobre estas, de modo que o(s) donatário(s) serão meros nu-proprietários das ações e ao doador permanecerão os direitos de uso e fruição exclusivos sobre elas, bem como todos os poderes, direitos e deveres a ela relacionados.

X.2. A duração do usufruto corresponderá ao tempo de vida do doador-usufrutuário.

X.3. As partes se obrigam, desde logo, a registrar o usufruto das ações nos Livros de Registro e de Transferência de Ações Nominativas da sociedade.

Se você ficou com alguma dúvida sobre o assunto, a CHC Advocacia pode te ajudar nesse e em vários outros temas de seu interesse! Se inscreve no nosso canal do Youtube e visite o perfil da 📸 @chcadvocacia no Instagram, garantimos que você vai compreender o Direito com informação de qualidade e uma pitada de bom humor. 🎧 Ouça ainda os episódios do Podcast JusTaPop, a sua conexão com o #DireitoDescomplicado.

Quer mais? Assine gratuitamente nossa newsletter para receber artigos, notícias e informativos diretamente no seu e-mail e confira nosso canal do Telegram contendo várias explicações jurídicas descomplicadas.

Pular para o conteúdo

Pular para o conteúdo